子どもが産まれることはとても喜ばしいことです。その反面、新しい家族を迎え入れるということは何かと出費が増えるのも事実です。

実際に1人の人間を育てるということは並大抵のことではありません。身の回りのお世話やしつけなどに時間もとられますし体力も要ります。なにより子育てにはお金が必要です。

では、実際には子育てにどのくらいお金がかかるのでしょうか?現在の日本はお金に関して勉強する機会がありませんので、どのくらいの費用が発生するのかご存知ない方も大勢いらっしゃるかと思います。

子育てにいくらかかるか、貯金できるのか不安…

子育て費用を理解して、あらかじめ計画すれば不安も少なくなるハズ!

そこで、今回は産まれてから実際の子育て期間(大学卒業までの22歳の間)に注目してどのくらいの費用がかかるのかを調べてみました。結果を見て驚かれるかもしれませんが、あらかじめ金額を知り、資金を貯める計画を建てることができれば後々お金が足りなくて慌てることもありません。

ポイント

- 子育て費用は最大4,000万円超!

- 子育て費用を『養育費』と『教育費』に分けて考える

- 養育費は22年間で1,640万円

- 教育費は22年間で1,043~2,547万円

- 費用を無理なく貯める方法は?貯金や保険では間に合わない!『積み立てNISA』と『ジュニアNISA』を活用する。

子育て費用は子ども1人につき約4,000万円

『子育て費用 = 養育費 + 教育費』

内閣府によりますと、子育て費用は大きく分けて13項目あります。それらの項目を大別すると、主に養育費と教育費に分けることができます。

養育費とは?

出産~22年間の養育費の平均は1,640万円!

AIU保険「AIUの現代子育て経済考2005」によれば、出産から大学卒業まで、一般的に子どもが社会人となるまでの22年間における養育費は、約1,640万円と試算されています。

養育費はその年によって多少の前後はありますが、基本的に毎年必要な固定費として考えた方が良いと思います。出産費用やオムツ代・ミルク代などをはじめとした消耗品、衣服など増減もありますので、毎年約100万円程度は予算として見積もっておきます。

基本的に養育費というものは都度払いですので、あらかじめ用意しておく金額というよりは毎月の収入から払えるようにしておけば問題ありません。

教育費とは?

教育費とは、子どもを学校に通わせるために必要なお金のことを指します。ちなみにこの教育費は公立の学校か私立に通わせるのかで総額が大きく変わってきます。

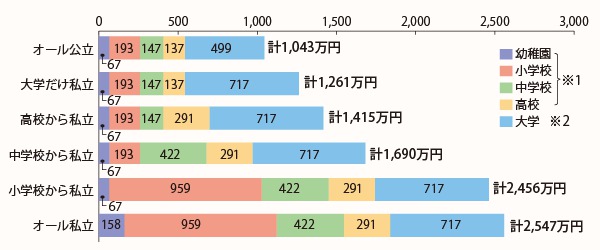

実際にどれくらいの教育費がかかるのかを見ていきましょう。「知るぽると 金融広報中央委員会」によると、子どもが大学まで通う場合に公立・私立のコース別に必要となる教育費の目安が下の図になります。この教育費には入学金や授業料、塾代や習い事代なども含まれています。(多くの家庭で一般的な費用の目安になるかと思います。)

※1 数値は学習費総額(学校教育費+学校給食費+学校外活動費)

※2 数値は入学費と在学費の合計(自宅通学)私立は「文系」の数値

オール公立とオール私立を比べたところ、約2.5倍(約1,500万円)もの開きがあることが分かります。教育費だけ見ただけでもめまいがしそうな金額です。

さすがにオール私立の家庭は少ないと思いますが、大概は高校または大学が私立という家庭が多いのではないでしょうか。その場合でも、1,261万円~1,415万円の教育費が掛かってきます。

「公立を選べば学費が安いから安心」とのんびり構えていると、教育資金が不足する事態にもなりかねません。塾代や習い事代など、学費以外の費用がどれぐらいかかるかも考慮して教育資金を準備する必要がでてきそうです。

教育資金の確保はどうするべきか?

ひと昔前の定番だった「貯蓄」や「保険」では教育資金を貯めるのはムリ!?

| 商品項目 | メリット | デメリット | 備考 |

| 預金(定期含) | 元本保証 資金の出し入れが容易 | 金利ほぼゼロ | インフレに弱い(価値が漸減する) |

| こども(学資)保険 | 契約者死亡の場合に保険料免除 | 元本割れリスク 利率が低い | 一部の商品のみ検討の価値あり(※) |

| 低解約返戻金型終身保険 | 契約者死亡の場合に保険金あり 途中解約しなければ元本割れなし | 利率が低い | 契約者が死亡するリスクがもの凄く心配なら検討の余地あり(ほぼ無し) 長期間資金拘束されるのに比べ割に合わない |

| 個人年金保険 | 途中解約しなければ元本割れリスクは低い。 | 利率が低い | 長期間資金拘束されるのに比べ割に合わない |

| 投資信託 | 運用によっては高い利回り | 元本割れリスクが高い | 金融リテラシーの勉強が必須 |

(※)明治安田生命 じぶんの積立 無配当災害補償付き積立保険のみ検討の余地あり(あくまで色々見比べた結果の個人的な見解です)

子どもを大学まで出すことを考えると、最大で約4,000万円もかかることが分かりました。ただ、養育費は毎月の家計から捻出しているものですので、実際に貯蓄からの捻出することを考えると問題となるのは教育費の部分(1,043万円~2,547万円)です。

例え教育費のみと言っても費用は莫大ですので早い時期から準備するのが大切です。

では、どのように教育資金を貯めていけばいいのでしょうか。我が家のケースも併せてご紹介します。

定期預金や保険で積み立ては『実現不可能』

よく『蓄財』と聞くと思い浮かべるのが貯蓄や保険です。貯蓄とは銀行口座にお金を預け入れることで、普通預金や定期預金などがあります。保険は学資保険(こども保険)や終身保険を活用してコツコツ貯めていくという方法です。

現在の預金や保険の利率は雀のお涙程度。実際のところ「入金額=積み立て額」です。仮にこれらの方法で教育資金を貯蓄していくと毎月の貯蓄額はいくらになるのか計算してみました。

高校・大学共に私立と仮定して必要資金は1,000万円です(高校300万円、大学700万円)その場合、毎月の貯蓄額は46000円です。

1,000万円÷18年(大学入学時)=46,296円

この金額を0歳から教育費として貯金していけるのであれば間に合う計算です。ただし、あくまでも高校~大学までの資金ですので、中学生までの資金は含まれていないことに注意が必要です。

節税制度で教育資金を貯める!

長期間貯めておくなら資産運用も考えなければいけない時代

「つみたてNISA」「ジュニアNISA」というのをご存知でしょうか。2018年から開始された「少額投資非課税制度」です。つみたてNISAは年間40万円を上限に最長20年間、ジュニアNISAは年80万円までを3年間(2024年まで)、投資信託を積み立てる国の制度です。

通常、投資で出た利益の20.315%は税金で持って行かれてしまいますが、このNISA制度を活用することによって税金が非課税になる制度です。この制度の開始から3年ですが、既に300万口座を突破して老後資金作りに励む人が急増しています。これまでの貯金や保険に代わり今後は蓄財のスタンダードとなり得る可能性を秘めた制度です。

基本的にNISAで運用するのは投資信託、つまり株式です。手数料が割安で成長性が見込める銘柄を選定すれば長期間の運用で年平均5%以上の成長率が見込めます。これを教育資金として運用するということです。

・つみたてNISA [年間40万円×18年×年利5%=1,047.6万円]

・ジュニアNISA [年間80万円×3年×年利5%=578万円]

・1,047万円+578万円=1,625万円

現在子どもが0歳で、これから教育資金を確保していこうという家庭では、この方法で最大約1,600万円超の教育資金の確保ができる計算です。

積み立て資金は960万円(つみたてNISAで720万円、ジュニアNISAで240万円)で、期待リターンが1,625万円なら、約665万円の差額になります。

教育資金をリスク資産の投資に充てるなんて…

自力で貯められないのが分かっているからこそ長期で積み立てる必要があります。

NISAは世界経済の長期的な成長に乗って、安定的に資産を増やしていくものです。急に資金が必要になったからといって後で慌て始めても大きく増やすことはできません。18年間でゆっくりとムリの無い範囲で少額から積み立てすることが将来の教育資金確保には必須です。

もちろん貯蓄の全額をNISAで運用する必要はありません。投資に抵抗があるのなら、教育資金が不足する部分にのみ長期で積み立てる方法をとるもの建設的だと言えます。

仮に年間2万円を毎月コツコツ積み立てるだけでも18年後には+260万円のリターンになります。

ご自身の貯蓄可能額と教育資金で不足する金額を勘案して投資金額を検討するのも良いのかもしれません。

また、つみたてNISAやジュニアNISAは資金が必要になった時に自由に引き出せます。(ジュニアNISAは2024年まで資金拘束あり)

例えば、「運用して増えた金額が目標額に達成すれば、随時引き出して現金に移しておく」方法もあります。要は教育資金がいくら必要なのか、いつまでに必要なのか、現在ムリなく積み立てできる金額はいくらか」を知り、それを見越して計画を建てるということが大切です。

我が家の教育資金(老後資金含む)

ここでは我が家の現在の運用状況と今後の計画について簡単にご紹介します。

資産運用については2019年から開始しました。おチビは満1歳ですので実質運用期間は約17年です。

基本的にNISA口座は毎月上限いっぱいまで入金しています。毎月の投資金額はつみたて33,333円、ジュニア66,666円で合計10万円です。それとは別に個人年金の積み立てを20,000円薄給のパパの給与では当然賄いきれる金額ではありませんので、預貯金を切り崩しながらNISA口座に振り替えています。

ジュニアNISAの口座は2024年までの期間限定の入金ですので預貯金で入れ、個人年金は子ども手当分を充てています。実質積み立てNISAの部分が毎月支払う金額です。

これならば、なんとか毎月の生活費の中でやりくりができる金額です。そして、17年後の予測パフォーマンスはいくらになるか。「捕らぬ狸の皮算用」ではありますが簡単に計算してみました。

| 資産名 | 入金額予定額 | 期待リターン | 差額 |

| つみたてNISA | 680万円 | 1057万円 | 377万円 |

| ジュニアNISA | 320万円 | 590万円 | 270万円 |

| 個人年金保険 | 407万円 | 456万円 | 49万円 |

個人年金保険のパフォーマンスの悪さが目立ちますね。年利率5%計算で比較すると、約185万円の取りこぼしになっています。早めの損切りか、このままいくかは今後の課題というところでしょうか。

何はともあれ、机上の計算では約2000万円となり「とりあえず」教育資金はなんとかなりそうです。

ただ、2人目が産まれた時や老後資金を考えると全然足りないことが分かります。NISA口座だけではパワー不足感が否めませんね。

ちなみに我が家の投資信託は楽天証券で運用しています。楽天的経済圏で普段から生活されている場合は楽天ポイントも使える楽天証券での口座開設がオススメです。

楽天証券はネットだけで開設できますし、仮に開設したからといって必ず資産運用を始めなければいけないということはありません。

まずは口座開設だけでも準備しておくだけでも良いと思います。

【まとめ】0歳~22歳までの子育てでかかる費用は?効率よく貯める方法とは

- 子育て費用は最大4,000万円超!

養育費は約1,600万円、教育費は2,500万円で合わせると4,000万円に!ただし進学させる学校によっては金額も変わります。

- 子育て費用を『養育費』と『教育費』に分けて考える

養育費は基本的に毎月の生活費の中でやりくりできればOK。貯める必要のあるのは教育費。

- 費用を無理なく貯める方法は?貯金や保険では間に合わない!『積み立てNISA』と『ジュニアNISA』を活用する。

貯金で貯めようとすると、0歳の頃から毎月46,000円を積み立てる必要がある。

保険では利率が低すぎてまとまった資金が準備できない。

不足する分は「つみたてNISA」や「ジュニアNISA」で資産運用をして賢く貯めていく方法が堅実